Las caídas de las bolsas de todo el mundo del mes de marzo forman ya parte de la historia de los peores episodios de caídas, probablemente reflejando que la recesión que se avecina ha sido totalmente inesperada y tiene pocos precedentes comparables.

Los periodos de pánico en los mercados de las últimas semanas podrían hacer presagiar que lo peor lo hemos visto, pero la poca visibilidad sobre la salida del parón económico para luchar contra la pandemia del coronavirus, nos hacen ser prudentes.

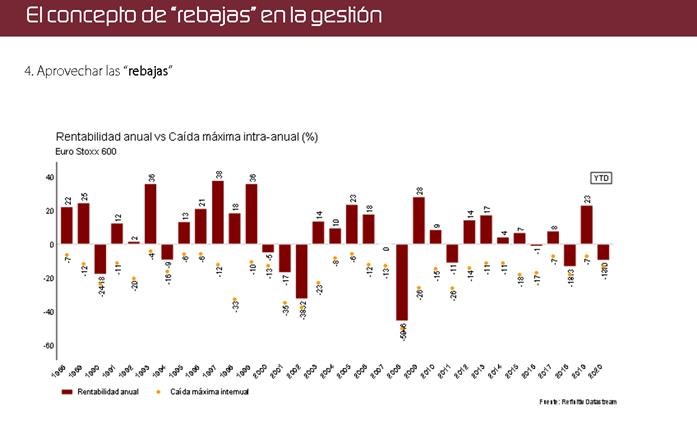

En cualquier caso, en nuestra opinión, no se debe entrar en pánico, ni perder la confianza, ni tampoco dejar de invertir, ya que los periodos en los que se puede comprar barato son precisamente los periodos de mayor incertidumbre.

El mercado (y nosotros también), subestimamos las implicaciones de la crisis sanitaria provocada por el coronavirus y que con el paso del tiempo se ha convertido en una pandemia. Las medidas de alejamiento social y parón de la actividad económica por parte de los gobiernos para evitar los contagios, hacen presagiar una recesión en los próximos meses de un calado con pocos precedentes históricos.

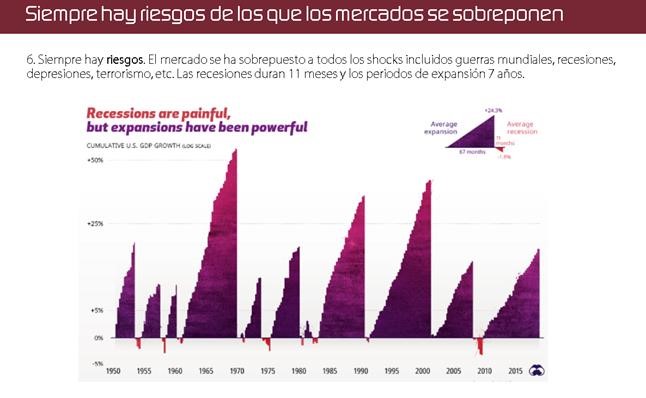

Como todas las recesiones provocadas por uno u otro evento (en 2008 fue el sobre-apalancamiento y el sector financiero, y esta vez el coronavirus) es probable que volvamos a una espiral negativa por el debilitamiento del mercado laboral, menor consumo, menores ventas, menor producción, etc, que provocará un PIB deprimido durante un tiempo.

Creemos que la recesión será más severa de lo normal pero de una duración corta, ahora bien, la situación de normalización creemos que es poco razonable esperar que sea en "V", pero tampoco es razonable esperar que no haya recuperación y que ésta sea en forma de "L". Creemos que la normalización llegará en cuanto se controlen los contagios, se eliminen los confinamientos y se recupere la actividad económica, pero que ésta llegará a un punto inferior al que estábamos en enero de 2020.

¿Por qué creemos que la recuperación no será en "V"? Muchas veces antes de una recesión la economía está saludable, pero una vez que tenemos un shock externo (subida del precio del petróleo, evento de crédito, guerra u otro de similar calado), la recuperación de la economía encuentra un nuevo punto de equilibrio más bajo durante varios años.

Nos preocupa que la economía no pueda evitar la espiral negativa tradicional entre el mercado de trabajo, el consumo, la inversión, las quiebras de empresas, el incremento de la morosidad de los bancos, la restricción de crédito y liquidez al sistema económico y el endeudamiento de los estados para evitar males mayores en la economía y el estado de bienestar.

Los estímulos monetarios y fiscales en todas las partes del mundo contribuirán en gran medida a estabilizar el funcionamiento de los mercados de capitales y garantizarán al menos la evasión de un credit crunch que haría más daño aún a la economía mundial, pero no van a evitar una recesión de una intensidad sin precedentes excluyendo las guerras mundiales o la mal llamada "gripe española" de 1918.

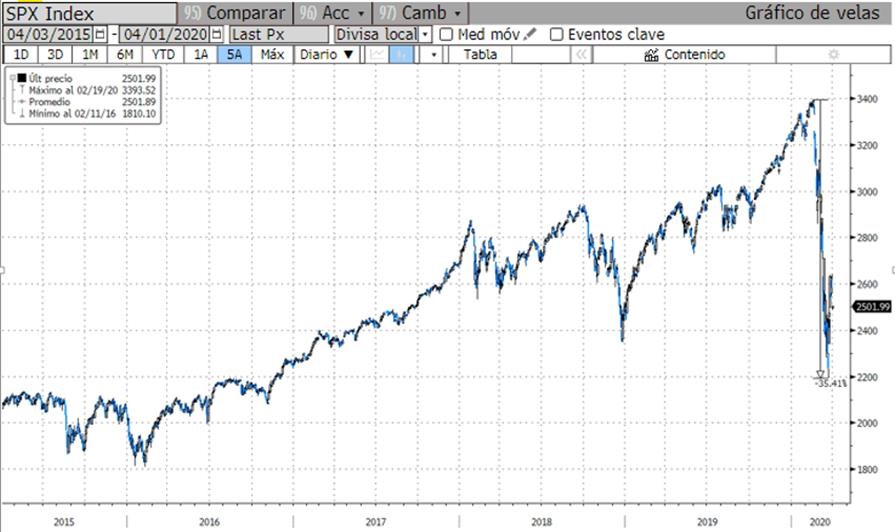

Las bolsas mundiales han caído casi un 40% desde los máximos de finales de febrero que es una de las mayores caídas de la historia y la más rápida.

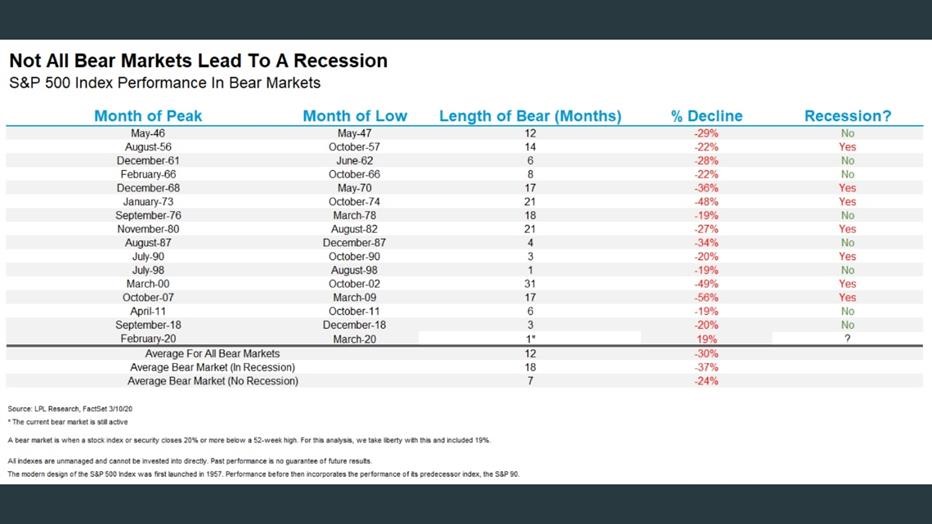

El 23 de marzo el S&P 500 había caído un 35% desde los máximos, en solo un mes, que es una caída en línea con la caída media histórica que se produce en recesión, pero mucho más rápida. De la tabla superior podemos sacar la conclusión de que gran parte de la recesión ya se ha descontado. Sin embargo, no podemos descartar mayores caídas si la duración del confinamiento se alarga más allá de un trimestre, pero nos da una magnitud del momento que estamos viviendo.

Es probable que los mercados permanezcan con mucha volatilidad durante los próximos meses, debido a las dificultades para valorar tanto la profundidad de la recesión como la capacidad de los estímulos fiscales y monetarios para revitalizar la economía.

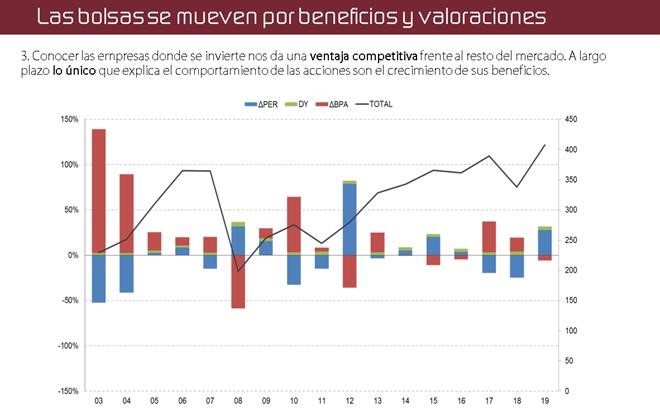

Lo lógico es que cuando se alcancen los puntos máximos de contagio a nivel mundial, el mercado lo recoja con subidas más sostenidas hacia niveles acordes con la generación de beneficios normalizados (pero por debajo de los niveles de 2019), y el mercado discriminará aquellas empresas que más van a sufrir en el entorno actual y las que menos.

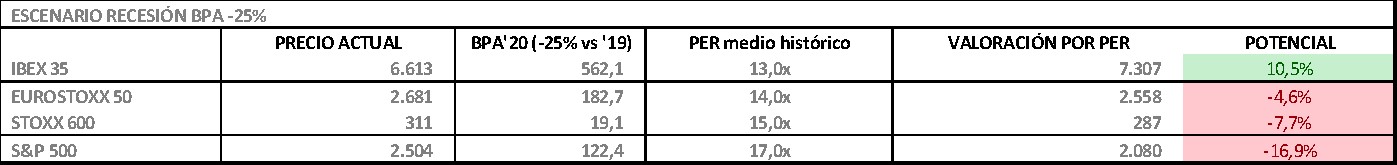

Para que nos hagamos a la idea de la dureza de la recesión, una caída del PIB Mundial del entorno del 1%-2% (desde los niveles de crecimiento esperados en 2020 de +3,2% hace un mes) y que conllevan caídas del PIB del 4%-5% en los países desarrollados, compensados parcialmente con menores caídas en países emergentes, suponiendo que las economías vuelven a la "nueva normalidad" en la segunda parte del 2020, pueden suponer caídas de los beneficios de entre el -20%-40% de las empresas a nivel mundial. Es decir, desde una recesión normal (-20% de caída de los beneficios) hasta una contracción similar a la experimentada durante la Crisis Financiera Global de 2008-2009 (-40% de caída de los beneficios)

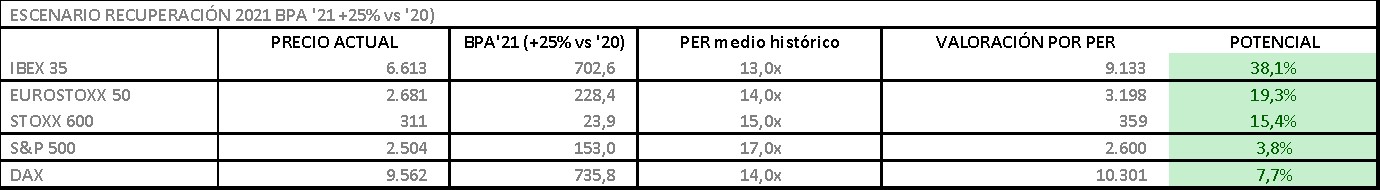

Sin embargo, la normalización que esperamos para 2021, debería suponer crecimientos de los beneficios en una magnitud similar a la caída de este año, que nos dejen al final de todo el trayecto (recesión + recuperación) a finales de 2021 con unos beneficios en torno a un 15% inferiores a los logrados en 2019. La recuperación de los beneficios de 2021 viene explicada por nuestra expectativa de un crecimiento en 2021 que esté cercano al +5%+6%.

En la tabla inferior mostramos cuál sería la valoración de las bolsas si la recesión fuese en línea con la media de las recesiones a lo largo de la historia. En ese caso, los mínimos del 23 de marzo estarían reflejando un grado de magnitud de caídas de los beneficios del -25%. Si la recesión fuese más intensa aún (-30%/-40% de caída de los beneficios), el mercado habría descontado 2/3 partes ya de ese escenario, pero podrían quedar todavía caídas en las bolsas.

Para 2021 esperamos una fuerte recuperación económica. Aunque es pronto aún, el mercado en algún momento del segundo semestre de este año, empezará a fijarse en las valoraciones de los beneficios post-recuperación en 2021. Para estimar el año 2021 hemos incrementado los beneficios en la misma cuantía porcentual a la bajada del beneficio de 2020 pero que se queden en torno a un 15% por debajo de los niveles de beneficios alcanzados en 2019. En ese caso el escenario y potencial serían los que mostramos en la tabla inferior:

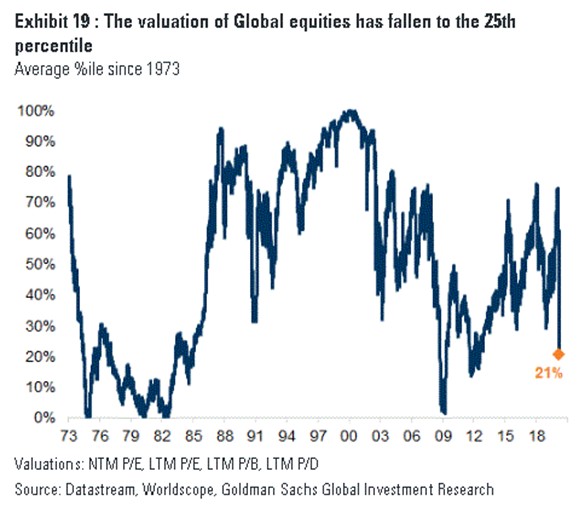

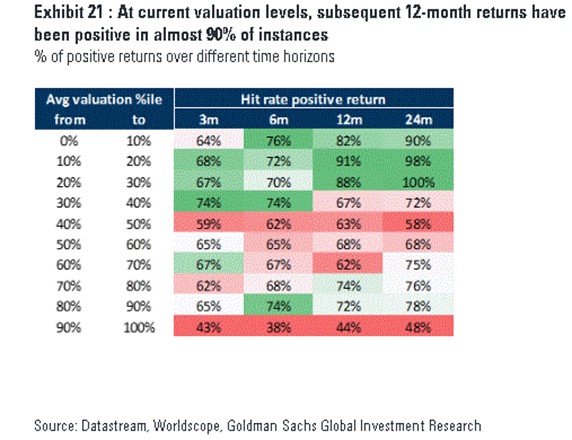

Las valoraciones normalizadas dejan mucho espacio para la mejora de los precios tanto por mejora de los beneficios como por mejora de las valoraciones. De hecho, en los últimos 50 años, cuando las valoraciones han estado a los niveles actuales, los retornos a 12 y 24 meses han sido positivos en casi un 100% de los casos.

Es cierto que las bajas valoraciones de los mercados son una condición necesaria pero no suficiente para que éstos se den la vuelta. Se necesita mayor visibilidad sobre los efectos de la crisis y que se acerque el momento en el que las economías y sociedades de uno y otro lado del Atlántico vuelvan a la normalidad.

Si el parón económico se alarga en el tiempo, la recesión coyuntural causada por el coronavirus puede convertirse en una recesión estructural o sistémica y entonces el mercado podría caer aún más.

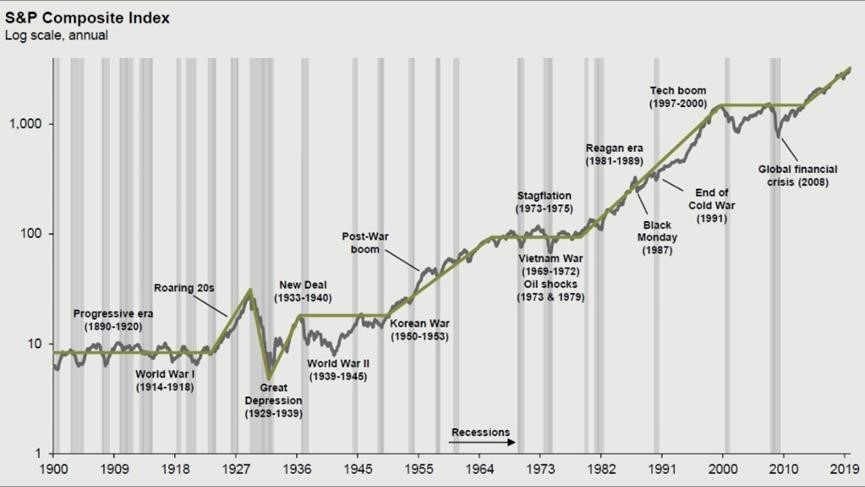

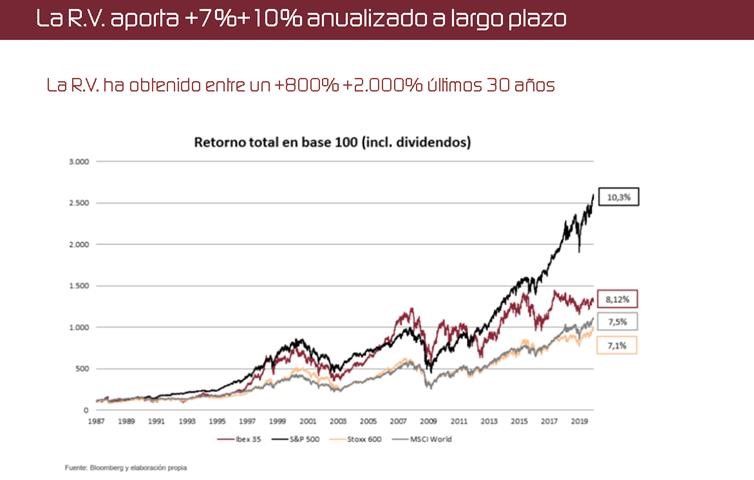

En cualquier caso, creemos que siempre que se mantenga la calma, se esté dispuesto a tomar una visión de más de 2-3 años, y compremos empresas de calidad con elevada capacidad para seguir creciendo en el largo plazo, estas caídas son una oportunidad para ir fortaleciendo la cartera de renta variable, como se ejemplifica perfectamente en el siguiente gráfico desde 1900: las crisis y recesiones son una simple parada en el camino

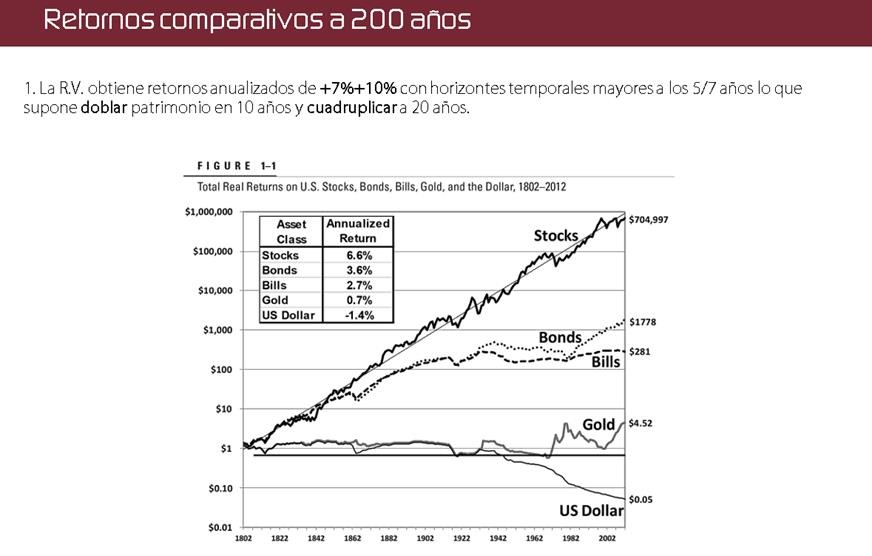

Por último, no se me ocurre mejor momento que este para hacer un recordatorio sobre la inversión en renta variable:

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es