Renta 4 Activos Globales FI obtiene una rentabilidad de +2,2% en enero de 2023. La rentabilidad acumulada en los últimos 10 años es de +44% que supone una rentabilidad anualizada cercana al +4%. La exposición a bolsa con la que terminamos el mes es de 24,7%.

El movimiento más relevante del mes ha sido la venta de Cooper Companies por la fuerte revalorización, exigente valoración y poco peso en cartera. Los activos que más y menos han aportado a la rentabilidad de Renta 4 Activos Globales FI fueron:

La renta fija nos ha aportado un +0,8% en el mes con revalorizaciones en casi todos los bonos que tenemos en cartera. En la parte de renta variable, a pesar de que se ha revalorizado un +1,3%, lo cierto es que hemos obtenido menos rentabilidad de la que podríamos esperar por nuestra exposición del 25% a renta variable del patrimonio. A pesar de subidas importantes en empresas como ASML, Amazon, TSMC, Align, Alphabet, LVMH o Adidas, el elevado peso que siempre tenemos en sectores defensivos como consumo estable y farmacéuticas nos han frenado la apreciación del valor liquidativo. Tampoco es algo que nos deba preocupar, ya que el año pasado este mismo posicionamiento defensivo nos amortiguó mucho la caída de los mercados.

Hemos estado más activos en renta fija reduciendo gran parte de la tesorería que teníamos sin remuneración e invirtiéndola en bonos soberanos de España, Francia, Alemania y EEUU a tires cercanas al 3% a menos de un año.

Ya metiéndonos en el sorprendente y buen comienzo de año de los mercados. El de-rating que sufrió la bolsa mundial en 2022 provocada por la subida de tipos de interés y bajada de las bolsas a pesar del continuo crecimiento de los beneficios empresariales, dejan los mercados en un punto más neutral de lo que parece.

La fuerte caída de las criptomonedas, la potente corrección de las compañías con pocos o nulos beneficios y la desaparición de los tipos negativos en la renta fija han desinflado considerablemente la burbuja de valoración de los mercados financieros. El punto de partida, por tanto, es más razonable desde el punto de vista financiero y cobra mucha más relevancia los rendimientos esperados en base a los fundamentales de los activos (tires, beneficios y generación de caja libre).

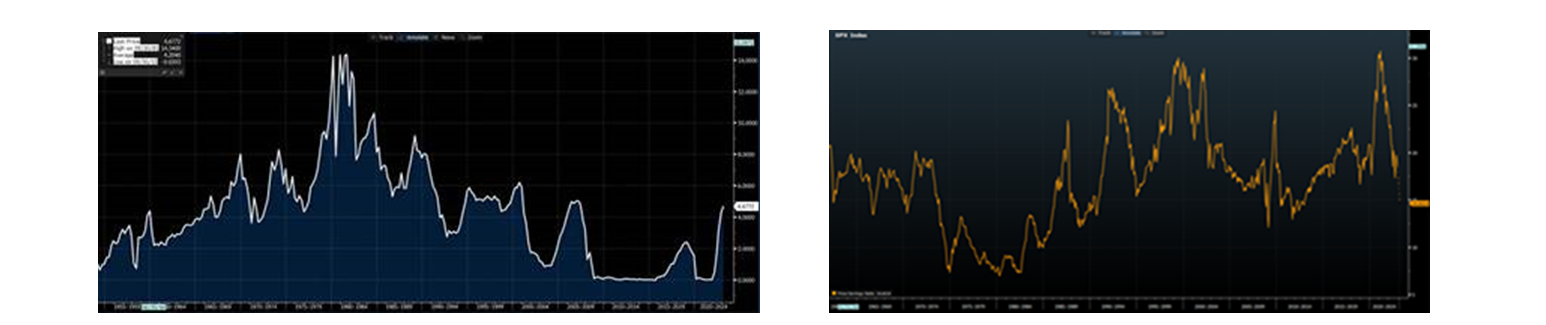

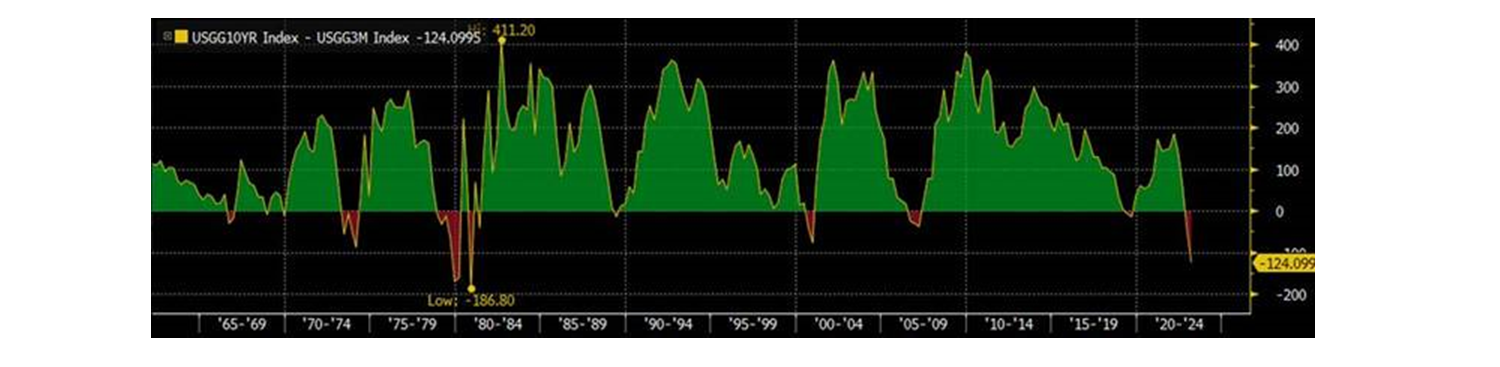

Los tipos de interés en EEUU, por ejemplo, están cerca del 5% actualmente cuando la media de los últimos 70 años de historia es de 4,2%. Y el PER del S&P 500 es de 18x, muy cerca del PER medio de 17,7x al que ha cotizado históricamente

Por otro lado, el escenario que dibuja la curva de tipos en EEUU, completamente invertida, señala un elevado riesgo de recesión en los próximos meses que ineludiblemente afectaría negativamente al crecimiento económico y a los beneficios de las compañías. El análisis de la curva de tipos nos dice lo que es más probable que ocurra, pero no cuando y desde que nivel económico y de beneficios.

En mi opinión, las valoraciones a las que estamos actualmente, incrementan sustancialmente las probabilidades de obtener retornos positivos, cercanos al doble dígito anual en periodos de más de 5 años, pero el corto plazo todavía tiene riesgos de sufrir correcciones si se confirma la recesión y la menor generación de beneficios en los próximos meses.

Sin embargo, no es fácil hacer predicciones sobre los movimientos de los mercados en el corto plazo. Es cierto que, si los beneficios son menores, las probabilidades de caída de las bolsas por la correlación de los mismos, es elevada. Pero, en el corto plazo las bolsas son impredecibles. Hay ciertos catalizadores positivos que pueden hacer que el mercado, no solo no baje, si no que suba y recupere niveles del año pasado. ¿Y si se relajan las tensiones geopolíticas y se acaba la guerra en Ucrania?, ¿y si la inflación baja más rápidamente de lo esperado y los tipos de interés bajan de manera considerable? ¿y si los beneficios dejan de revisarse a la baja y volvemos a un escenario de crecimiento con inflación controlada y tipos de interés bajos? En este caso los mercados tenderán a revalorizarse y el inversor que no esté invertido volverá a perderse la rentabilidad que ofrecen los mercados históricamente (+7,5% anualizado en casi 100 años y +10% anualizado en los últimos 30 años).

Por último, las valoraciones de las empresas no se explican por los beneficios de un año determinado si no por el descuento de los beneficios que se obtendrán en el futuro. La miopía del mercado (excesiva vigilancia a los beneficios de corto plazo y poco análisis de los futuros beneficios en el largo plazo), es lo que genera las grandes oportunidades de inversión para obtener mayor rentabilidad. Si los beneficios han crecido de media un +8% los últimos 30 años apoyados en el incremento de precios, aumento de la población e incremento de la productividad, creemos que los próximos 30 años el crecimiento será parecido al logrado los pasados 30.

La gran diferencia hoy en día con respecto a los últimos 10 años es que, para perfiles moderados como el nuestro, ahora encontramos muchas alternativas para lograr retornos del entorno del +4%/+5% como los que hemos logrado los últimos años, asumiendo menos riesgo y menos volatilidad a través del incremento de nuestra exposición a activos de renta fija que nos ofrecen tires superiores al 4% a vencimientos de 3 o 4 años en empresas muy solventes como las que tenemos en cartera.

Ver Informe completo (Documento en Pdf).

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es